韵达作价180亿借壳上市,估值第二利润垫底

快递行业上市的大潮说来就来,继申通、圆通、顺丰之后,快递老将韵达也踏上了借壳上市的道路。日前,新海股份发布公告称,将与韵达货运100%股权的等值部分进行置换,交易中拟置出资产初步作价6.61亿元,拟置入资产初步作价180亿元,差额部分由公司以发行股份的方式自韵达货运全体股东处购买。至此,民营快递的一哥顺丰速运与“三通一达”中的申通、圆通、韵达均将实现借壳上市。

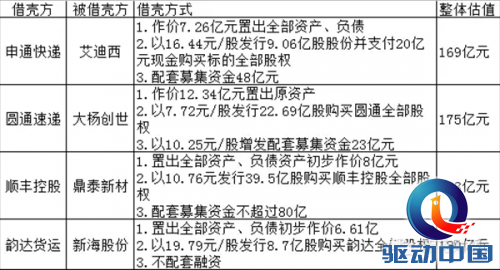

说到“三通一达”,我们就先来回顾一下他们的上市时间。去年12月开始,申通正式拉开了快递业借壳上市的序幕;2016年3月23日,圆通速递壳公司大杨创世(600233)置出现有全部资产及负债,实现圆通速递借壳上市,后者整体作价为175亿元。5月下旬,A股上市公司鼎泰新材(002352)发布重大资产重组预案公告称,公司全部资产及负债与顺丰控股全体股东持有的顺丰控股100%股权的等值部分进行置换,初步作价443亿元(顺丰拟借壳上市!王卫或成国内快递新首富)。

显然,韵达此次180亿元的股价超越了申通和圆通之前在借壳交易中的作价,排名第二,但其净利润却是四大快递公司中最低的,2015年,韵达实现净利润为5.33亿元,同期的顺丰则达到了16.2亿元,圆通和申通也分别有7.17亿元和5.74亿元。

业内人士认为,根据业务量排名及市场表现来看,韵达180亿元的价格有些偏高,150亿元的借壳价较为合理。不过,韵达业务只有一部分在电商,更多的侧重于垂直和细分领域,比如在五金、服装等线下领域,使得韵达单件利润比较高,这可能也是韵达估值比较高的原因。

但实际上,快递企业的借壳上市之路颇不平坦。目前,只有圆通速递走到了等待批复的阶段,申通快递还需要在本月底之前向证监会提交证监会的反馈意见回复书,然后才能进入审核阶段。顺丰控股还在等待证监会的反馈意见书,接下来顺丰控股会进入向证监会提交意见回复书的阶段。

以此来看,上市对于快递公司来说还有一个较长的过程要走。而新一轮的格局之变,无疑会加速行业洗牌,争相借壳上市的背后是快递企业对资金的渴望和迫切,当市场竞争进入白热化阶段时,都会选择价格战来吸引顾客,快递行业也不例外。为争抢客户开打价格战导致的后果就是多数快递企业进入微利、无利甚至亏损的状态,所以对这些快递公司来说,尽快通过上市获取资金,打开融资渠道,拓展行业市场,是当下最迫切的需求。上市之后则会拉开下一波市场竞争的帷幕。

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

元宝官方回应除夕夜辱骂用户:处理多轮对话过程中出现的异常输出所致

问界汽车回应惠州车辆起火:三电系统状态正常,未造成人员伤亡

腾讯战略调整:天美蒙特利尔工作室关停,五年未产背后折射行业新趋势

一汽并表零跑销量引争议,零跑回应:以零跑官方发布数据为准

驱动号 更多