鼎信华铭:浅谈小额贷款公司风险控制之客户质量

2008年5月8日,银监会央行发布小额贷款试点的知道意见,标志着政府在解决当前中小企业融资问题上走出了关键的一步,此后,各地纷纷开展小额贷款公司试点工作。截止2012第一季度全国共有小额贷款公司5629家,贷款余额达到5330亿元。

小额贷款公司具有机制灵活、手续简便、放款速度快、无抵押、免担保等优势。对解决中小企业融资困难,规范民间借贷,促进中小企业发展起到了重要的作用。然而,与国外小额贷款公司的发展,我国小额贷款公司尚处于初级阶段,因而在经营管理等方面任然存在着诸多问题。如何根据小额贷款公司自身的特点对齐面临的风险进行分析将对促进小额贷款公司在业务上改进,乃至对小额贷款公司的发展显得尤为重要。

小额贷款公司要实现风险最小化、利润最大化的目标,就应严把客户质量关,尽量全面的采集客户信息,只有信息量达到一定的数量级,才能对其进行分析,从中看出事态的端倪,尽早的预测出其中可能存在的风险,从而把问题解决在襁褓之中。

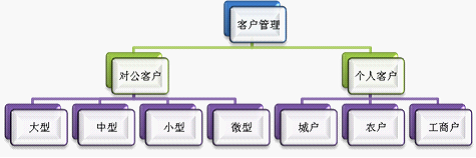

一、客户分类明细

想要提高客户质量,首先需要对客户进行科学、规范化的管理,需要对客户进行明确而又详尽的分类,有些仅仅将客户类型分为对公与个人,而用同一套表单格式采集客户信息的方式过于简单粗暴,由于对个人客户关注更多的是个体情况,对公客户关注的更多的是企业整体情况,而个人与对公客户还会根据实际情况的不同,分为更加详细的类型。

在鼎信华铭的“小贷通”中不仅对客户采取个人客户与对公客户分开管理的模式,另外个人客户又分为:城户,农户,工商户;对公客户分为:大型、中型、小型、微型。对客户进行了清晰的分类,方便管理与分析。

“小贷通”客户分类

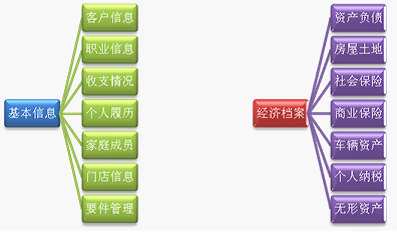

二、客户信息统计详尽

对客户的质量进行分析的前提就是需要提供足够多的数据,只有数据量达到一定级别才有对其分析的可能性,某些为了操作简便,仅简单记录客户基本信息的方式是不可取的。没有足够的数据,不能分析客户质量,就会产生不可预知的信用风险。

在鼎信华铭的“小贷通”中不仅对客户分类明确,而且对客户信息有极为详尽的统计。

· 个人客户中统计的类别为14类

“小贷通”个人客户类别统计

· 对公客户中统计的类别为12类

“小贷通”对公客户类别统计

系统中虽然提供了足够多的统计类别,但并不需要一一录入,可根据公司具体情况设置必填类别,使得界面十分清爽,当需要录入相关信息时又可以方便的录入,简约而不简单,既全面又灵活。

在这里需要提一点的是要件管理类别,在对客户调查的过程中有可能需要收集客户其他的信息,例如现场拍照、word文档、excel报表等,都可以通过要件管理上传到服务器,供后期贷款审批、贷后管理随时查看,如果服务器维护得当,数据可永久保存。

“小贷通”要件管理

三、客户信息分析评估

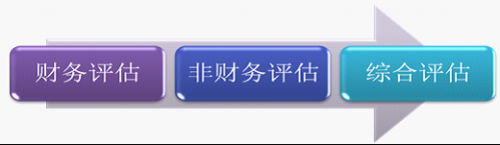

为有效控制客户信用风险,实现贷款的安全性、流动性和收益性,从客户经营能力、盈利能力、偿债能力、发展能力,以及客户素质和信用状况等方面,对客户进行综合评价和信用等级的确定。

在鼎信华铭的“小贷通”中参考了一些银行的评分模型,自动采集客户信息中的关键项,按照配置好模型进行评分,个人客户评分结果以百分制显示,对公客户评分结果以银行信用等级显示。

“小贷通”个人客户等级评估

“小贷通”对公客户等级评估

我国小额贷款公司面临的风险主要来自于借款者的信用,即主观违约风险。小额贷款公司能否有效地控制违约风险,首先取决于对借款人信用的了解程度。对借款人信用了解越详细,就越能有效降低贷后的道德风险,这就要求小额贷款公司对客户采集足够多的信息和进行分析评估。虽然目前小额贷款公司不良贷款率较低,但由于小额贷款公司规模不大,一旦出现贷款不能回收,将面临严重的资金问题。当前,我国社会的诚信评估制度没有建立起来,也没有配套的法律。现行的商业银行法不能覆盖小额贷款公司,对于担保物设置、处置、抵押、质押等等问题都没有具体规定,基本上就是一种信用性的放贷,而在我国信用体系尚未建立健全的情况下,信用性贷款的风险是相当大的。在目前不允许吸收存款的情况下,小额贷款公司融资的渠道较少,资金一旦出现问题,就可能影响小额贷款公司的持续经营。

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

刘强东为老家宿迁光明村村民送出万件年货

昨夜今晨:国家发改委推进两新补贴全国统一化 石头科技发布多款新品

联想moto X70 Air Pro AI手机正式发布:不止Air,有AI更Pro

董明珠言论被曲解 广汽集团澄清“格力芯片”替代传闻

驱动号 更多