|

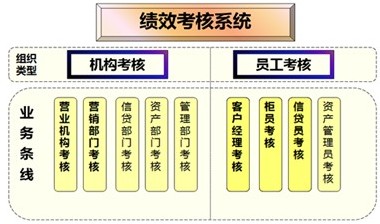

随着全球经济一体化和信息化水平的不断提高,商业银行开始进入一个高速发展的竞争时代。在银行监管和竞争日益趋紧的今天,商业银行面临的不仅仅是简单地业务技能和管理水平的提升,而是要借助先进的绩效管理体系和工具来进行竞争力的全面提升。 绩效考核不仅是银行对一定阶段经营管理状况和战略执行的检验和价值判断,同时其制度设计本身也反映了银行在特定时期的经营发展理念。现代商业银行经历了一个从追逐规模的粗放型经营模式向重视平衡风险与利润、重视质量效益的集约型模式的转变过程,逐步树立了银行价值最大化的现代经营理念。因此,通过完善、完备的绩效管理系统,将绩效考核中以利润最大化为核心的盈利能力考核,逐步转变为以价值管理为核心的综合效益考核,即从管理利润提升到管理价值。只有全面的管理与提升,才能使商业银行真正快速而有效地面对日益增长的信息时代挑战,并在竞争中得到长效发展。 国内领先的金融顾问咨询、解决方案和IT外包服务企业——东华软件,多年服务于商业银行应用管理系统的开发与应用,在总结了多家商业银行的绩效考核方案的基础上,建立了一套体系完善、内容全面的业绩考核系统。该系统主要适用于商业银行各经营主体的业绩管理及绩效考核管理。 一、系统主要功能与业务组成 东华商业银行绩效考核系统首先分为员工考核系统和机构考核系统,然后根据银行的业务条线进行更为精细的考核角色的划分,针对不同的考核角色,系统内部又划分出不同的功能模块。其中机构考核主要包括营业机构考核和营销部门考核,员工考核主要包括客户经理考核、柜员考核。

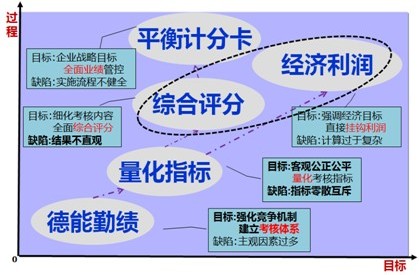

1、营业机构绩效考核 营业机构绩效考核以存款、贷款、贷款质量、国际结算和中间业务五大类业务数据作为综合绩效考评的基础数据,结合多层分支行和扁平化两种机构管理模式,根据机构不同的工作性质设定不同的考核规则和考核方案,确定其关键绩效指标,并制定相应的考核评定方法,最终建立完成绩效考核体系。 2、营销部门绩效考核 银行的营销部门主要包括银行管理层的公司业务部、个人银行部以及基层的营销、市场部门。营销部门考核的重点在于营销任务的考核,通过事先建立营销部门与银行业务的关联关系,在银行经营过程中完成各种营销数据的收集和积累,最终通过本系统完成营销部门各类业绩的生成和评估。 3、客户经理绩效考核 客户经理考核将客户经理的营销业绩作为主要的考核内容,重点在于将银行的业务数据与客户经理的匹配。客户经理绩效考核的重点是建立客户经理与其业务的关联关系,根据客户经理营销工作的特点,构成了一套规范适用的客户经理考核指标体系,既能如实反映客户经理对银行的贡献,又能充分调动客户经理的积极性。 4、柜员绩效考核 柜员是银行员工中最基础的构成部分,对柜员进行考核不但到每个柜员的切身利益,同时也关系到银行经营的稳定,因此柜员考核的数据准确性是极为重要的。评估柜员的业绩,必须做到考核规则的公正直观。柜员绩效考核以柜员的业务量和差错率为主要考评内容,通过分析业务的难易程度为每一业务确立系数,最终计算出柜员的综合得分以及排名情况。柜员考核融入到客户经理考核体系中。 二、系统先进功能特点 东华商业银行绩效考核系统从总体战略着眼,对银行机构、员工、客户、产品进行全方面考核的管理分析系统,同时它充分的考虑到绩效考核方案的多变性,同时也考虑到银行业务的复杂性和多样性。因此无论在系统的设计上还是技术实现上,都采用了大量的先进理论和技术手段来保证系统具有强大的业务包容性和扩展性。系统主要包括如下的一些先进的功能特点。 1、全面的考核体系 该系统借鉴绩效考核的先进理论,对多家银行的考核方案进行整合,建立了完整的针对银行综合评分及量化指标的考核体系,并对指标做精细化处理,在全面采集处理财务指标的基础上,又加入了对客户、流程、学习成长等全方位指标的采集处理。 同时,该系统在全面支持银行传统的综合评分考核的基础上,又进一步支持更为先进的经济利润考核体系,通过资金转移定价(FTP)和经济资本成本,通过收入、支出、费用、利润、经济资本及资本成本等的计算,为各种考核对象统一计算经济利润指标,并通过灵活的规则和系数配置完成对各考核对象的最终业绩评定。

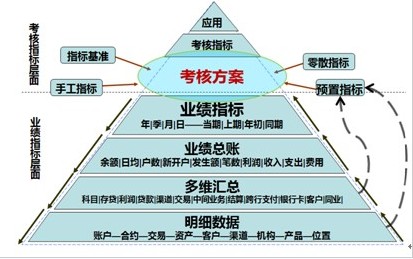

2、丰富的考核规则库 该系统拥有十分丰富的实施案例,并在实施过程中,引入金融专家的先进理论作为指导,并积累了十分丰富的考核规则库,包括目标管理、岗位设定、KPI抽象、量化考核、综合效益计算等各方面的知识。在项目实施的过程中,银行客户可以借鉴考核规则库,集众家之所长,方便快捷地建立自己的绩效考核方案和指标体系。 3、精细的技术架构 该系统在数据仓库主题数据的基础之上,又专门建立了针对绩效考核的数据集市,并将绩效考核数据划分为明细数据层、业务汇总细目层、基础业绩指标层、关键绩效指标(KPI)层和高级考核指标层。并对每一层采用不同的技术实现手段,保证系统拥有全面的业务数据和极高的运行效率。

同时,该系统在绩效考核应用层面上引入绩效考核指标体系,以灵活的树型指标体系建立起涵盖银行业务各方面的基础指标体系。在保证了系统数据的全面性的同时,也使得业务数据可以经过多层有序的加工最后形成宏观、全面的绩效考核,适应各类银行考核体系。 4、强大的技术手段支撑 东华商业银行绩效考核系统以自有知识产权的数据仓库数据处理工具为平台完成数据仓库数据的建构,工具采用全脚本配置的方式完成数据仓库的ETL过程,在整个过程中无需编程,保证了数据整合的快速和正确。 该系统技术上通过树型指标体系实现了进行多维数据存储汇总的功能,可以基于关系型数据库完成各种多维数据的处理,从而大大加强了系统的基础数据的处理能力。 此外,基于具体的考核方案,该系统还建立了更为灵活的派生指标层,在这一层面采用公式配置方式完成银行考核方案的配置、考核指标的定义和考核数据的加工,进一步加强了数据处理的灵活性。 从以上介绍来看,东华商业银行绩效考核系统拥有完整的业绩评测模型,既支持传统的量化指标考核,又支持先进的利润考核,其内置考核流程与银行的实际应用紧密结合,同时,系统又兼顾人员管理、薪酬管理等各个方面,从而能够覆盖企业绩效考核管理的全部领域。目前,该系统已经开始在商业银行中应用,并得到了客户的高度认可。 三、案例分享 1、黄河银行绩效考核系统 黄河银行全称为黄河农村商业银行,是以原宁夏农信改制后组建的。黄河银行拥有40多家分支机构,网点约400个,资产规模300亿元。系统账户数约300多万。 因为农信系统与其它银行在法人体制的差异,黄河银行对于绩效管理系统有着自己独特的需求,要求本系统集中上线,但每一个法人主体,都可以定制特色的考核方案。同时对于员工和机构考核,均采用模拟利润的方式,引入内部资金定价(FTP),并对于业绩查询提出了按日期段查询等对性能要求比较高的需求。 本系统最大的特点是与黄河银行的员工薪酬制度紧密结合,并需结合人员岗位变动等职能完成各项业绩的对比和分析。这对系统的实现提出了很高的要求。 本项目于2010年1月上线运行,实施周期为4个月,项目成员共5人,以绩效管理的经济利润模块为蓝本进行客户化,基本上满足了客户的要求。 2、承德银行绩效考核系统 承德银行是一家股份制城市商行,拥有13家网点,资产规模110多亿,拥有账户约50万。 承德银行绩效管理系统是一个城市股份制银行绩效管理案例。承德银行自己定制了一套完整的绩效管理方案,其绩效管理以利润考核为主要模式,考核方案最终计算出员工的工资,因此方案的准确性要求十分高。其考核方案严谨合理,并且有着十分严密的考核角色设计,其计算过程也比较复杂。 本项目实施周期为3个月,项目组成员5人,于2010年4月底上线试运行,5月底正式投入运行。

责任编辑:边晓丹

|

绩效管理 商业银行竞争力提升的利器

来源: 中华财经网 文:IT人 2012-12-14 11:15 评论: 条

焦点资讯

-

- 5G时代持续发力6400万像素主摄+90Hz显示屏vivo X30意外曝光

-

驱动中国2019年11月6日消息 前不久,市场调研机构数据表明第三季度国内5G手机市场发货量vivo品牌以54.3%市场占有率名列前茅,iQOO Pro 5G版、vivo NEX3等5G机型在市......

-

- 三星Note 7很惊艳?看完这五点你可能要失望了

-

最近几天,随着三星Note 7发布,网络上一片赞歌,不论是媒体还是消费者对于这款安卓机皇不吝溢美之词。确实,这款手机不论是在做工还是在设计上,都代表了目前安卓手机的最......

-

- 你想要了解的都有!三星Note 7发布前最全汇总

-

目前,三星官方已经放出了Note 7发布会直播页面,看来三星对于这款手机也是相当的重视,在三星手机全球市场份额下滑,尤其是在中国市场中面临着来自国产手机严峻挑战的时候......

-

- 售价惊人!全球首款带夜视相机智能手机诞生,可录4K视频

-

丹麦科技公司Lumigon发布了全球首款带红外夜视相机的智能手机:Lumigon T3。事实上,关注手机行业的消费者应该都知道,这款手机其实是2012年发布的T2继任者。...

-

- FBI通过第三方破解iPhone 苹果还安全吗?

-

关于苹果与FBI之间的矛盾已经持续了好几个月,正当大家都在猜测,双方之间的矛盾还会进一步激化时,事情来了个一百八十度的大转弯!FBI竟然撤诉了,原因是已经破解了枪击案......